Sistema Integrado Previsional Argentino: Análisis y propuesta de Sustentabilidad

Las vicisitudes experimentadas en el Sistema Previsional por las reformas de 1993 y de 2008 produjeron críticas a uno y otro régimen desde distintas y a veces opuestas corrientes ideológicas. Esto conduce a la pregunta: ¿el sistema previsional vigente es sustentable?

Equipo de investigación: Sandra G. Martínez Illanes, Laura R. Ruiz Zalazar, Tamara R. Pinto Ortiz, Elio N. Salcedo, María Rosana Toranzo, Enzo Aciar, Nancy de Los Ríos. Instituto de Investigaciones Administrativas y Contables – Facultad de Ciencias Sociales

Un breve repaso de la historia previsional argentina devela que más allá del régimen aplicado –de capitalización, reparto o mixto- ninguno resulta sustentable sin una política general de apoyo a dicho régimen o sistema, si atendemos a la naturaleza interdependiente de los sistemas, supra sistemas y subsistemas en general. Tanto es así que los distintos gobiernos que se han sucedido tuvieron en su agenda el tratamiento de la situación previsional, dado que en general al asumir encontraban al sistema en crisis.

Se intentaron reformas de diversas magnitudes y efectos. En los últimos 30 años (hasta 2016) se produjeron dos grandes reformas de signos opuestos: la del año 1993, cuyo objetivo fue implementar el régimen de capitalización, atendiendo más al impacto que la reforma tendría sobre las cuentas fiscales y la situación económica del Estado que sobre los beneficios de la clase pasiva. El resultado fue la exclusión de toda posibilidad de jubilación de trabajadores informales y la dificultad de acceder al mismo a quienes no reunieran los requisitos legales, aun cuando hubieren trabajado la mayor parte de sus vidas; y la de 2008, a través de la Ley 26425, que crea el Sistema Integrado Previsional Argentino (SIPA), y que establece la unificación del sistema en un único régimen previsional público de reparto, financiado a través de un sistema solidario de reparto, cuya lógica de distribución se basa en la solidaridad inter e intra generacional.

Al producirse la unificación, el Estado asumió la responsabilidad por la totalidad de los beneficiarios del régimen de reparto del disuelto régimen de capitalización, los provenientes de las cajas provinciales transferidas y los juicios que arrastraba el sistema.

Las vicisitudes experimentadas por ambas reformas y las críticas a uno u otro régimen desde distintas y a veces opuestas corrientes ideológicas, condujo al equipo de investigación a preguntarse: ¿el sistema previsional vigente es sustentable?

Para responderla se estableció como objeto de estudio de la investigación la sustentabilidad del sistema previsional, entendiendo por sustentabilidad además de la capacidad de generar sus ingresos para sostener el proceso ingreso-gastos, la calidad de vida de la comunidad involucrada.

El análisis realizado por el equipo de investigación sobre más de 100 años de historia previsional argentina evidencia que el principio de solidaridad intra e intergeneracional es el elemento fundante del sistema previsional argentino y conduce a inferir que la solidaridad previsional no solo se refiere a la forma de distribución de los recursos, sino que va más allá y se involucra con el estado de bienestar de la sociedad, tal como lo plantea el espíritu de nuestra Constitución, tendiendo a la universalización de la cobertura de la seguridad social.

Para el análisis de la sustentabilidad, se consideraron la cantidad de aportantes y beneficiarios, los haberes previsionales, la Tasa de Sustitución del Salario (TSS) que se determina en función de las tasas de aportes y contribuciones que aportan los activos sobre sus nóminas salariales y la Tasa de sostenimiento del sistema previsional (TSSP) determinada por la cantidad de trabajadores activos aportantes sobre la cantidad de beneficiarios del sistema.

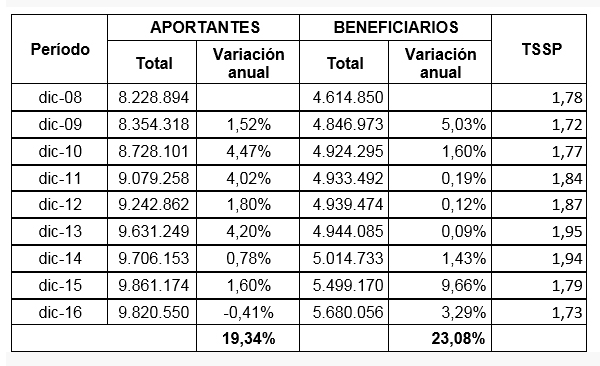

A continuación se muestra la cantidad de aportantes y beneficiarios del SIPA desde su vigencia hasta el año 2016.

CUADRO 1

Aportantes y Beneficiarios del SIPA

La cantidad de aportantes al SIPA registra un incremento del 19,34% en el periodo bajo análisis, la variación interanual es fluctuante por la implementación de políticas tendientes a reactivar el mercado laboral, la promoción del empleo, combatir el trabajo informal y la evasión fiscal.

El crecimiento de los beneficiarios refleja el efecto inclusivo de las moratorias implementadas. En los años 2009 y 2010 se observa el efecto de las leyes sancionadas en el 2004, mientras que el bienio 2015 – 2016 reflejan los resultados producidos por la moratoria del 2014.

El incremento de beneficiarios es relativamente mayor que el de aportantes profundizándose en los dos últimos años del período bajo análisis.

Si bien hay un crecimiento relativo en ambas variables, es evidente la tendencia a la retracción de la masa de aportantes respecto a la de beneficiarios, sustentando lo indicado en el párrafo precedente.

El cuadro precedente muestra una tasa promedio de sostenimiento del sistema de 1,82: por cada beneficiario del sistema previsional existen 1,82 aportantes.

Tasa de Sustitución del Salario: la remuneración del trabajador tiene deducciones de carácter obligatorio que, en promedio, ascienden al 20% de la misma. Al momento de jubilarse las deducciones se reducen al 3%.

La determinación de los haberes jubilatorios oscilan entre el 70% y 80% de las remuneraciones, por lo que, al momento de la jubilación el trabajador soporta una casi imperceptible variación en sus ingresos.

Considerando las variables analizadas se puede inferir que:

- De mantenerse los aportes y contribuciones en los porcentajes indicados serán necesarios 4 aportantes activos por cada beneficiario, para sostener el 80% del haber. El análisis previo indica relación promedio de 1,82 (casi 2). No habiendo una proporción 4×1, el sistema es inviable pero la reducción del aporte patronal, ciertamente coadyuva al desfinanciamiento del Sistema.

- De considerar la relación promedio de 1,82 o 2 aportantes por cada beneficiario, los aportes y contribuciones tendrán que duplicarse para sostener el 80% del haber.

- Es imposible sostener el sistema con aportes previsionales propios, debiendo imprescindiblemente recurrir a los recursos impositivos y aportes del tesoro nacional para la sostenibilidad del sistema.

- De lo dicho se deduce que, si bien resulta más aceptable el sistema de reparto –basado en el “principio de solidaridad”- que el de capitalización, no obstante resultar inviable según el análisis realizado, el sistema tradicional argentino debería estar complementado por un “principio de equidad” o de “derecho universal” que incluya los aportes patronales en su promedio histórico, y por el que, los que más ingresos o renta perciben sean los mayores aportantes al Sistema, como debe ser en un régimen verdaderamente democrático y en un Estado de Bienestar General.

Otro aspecto a considerar para determinar la sustentabilidad del sistema es la magnitud de los haberes previsionales a fin de garantizar el bienestar de los beneficiaros, lo que se relaciona con una política económica, social y laboral acorde con esos objetivos.

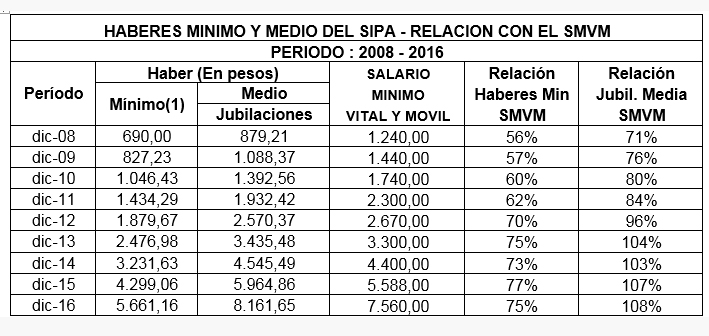

El Cuadro 2 muestra la relación y evolución de haberes previsionales y Salario Mínimo Vital y Móvil [1].

CUADRO 2

Haberes Previsionales y SMVyM

Para el período analizado se observa que el haber previsional mínimo siempre fue inferior al Salario Mínimo Vital y Móvil. Si bien presenta una recomposición en los últimos años, permanece en casi un 25% por debajo del mismo. Los haberes jubilatorios medios hasta el año 2012 estuvieron por debajo del SMVM, a partir del año 2013 se recomponen superándolo, en tendencia progresiva.

Es por ello que, antes los resultados no muy alentadores de los indicadores señalados, tales como la TSSP o la dificultad para definir la TSS a partir de los ingresos contributivos del sistema, la mayoría de los gobiernos recurrieron a diversos instrumentos de financiamiento además de los recursos genuinos del sistema, por ejemplo: los impuestos, entre los que se destaca la socialización del IVA por la cual todos los habitantes del país aportan al sistema jubilatorio toda vez que adquieren bienes o servicios gravados.

El análisis del esquema ahorro- inversión- financiamiento del ANSES muestra claramente la imposibilidad de cubrir las prestaciones previsionales solo con el ingreso de los aportes y contribuciones, generando una situación de déficit primario del sistema, que luego es revertido con el aporte de los recursos impositivos, aportes del Tesoro Nacional y los provenientes de las rentas de propiedad, principalmente las generadas por el Fondo de Garantía de Sustentabilidad (FGS).

Con los recursos adicionales se logró equilibrar el sistema, a excepción del ejercicio 2015 cuyo déficit obedece a la masiva incorporación de beneficiarios por efecto de las bondades de las moratorias y la entrada en vigencia de la PUAM.

En el año 2016 se destacan las erogaciones destinadas a las provincias en carácter de devolución de coparticipación y transferencias por acuerdos con el gobierno nacional, y en recursos, el ingreso generado por la entrada en vigencia del “sinceramiento fiscal”.

Salvada esta aclaración, es de considerar que en los próximos años se regularice la dinámica de aportantes y beneficiarios, prestando especial atención a un elemento determinante cuando de sustentabilidad se habla, tal el caso del “bono demográfico”.

Son los gobiernos nacionales los que tienen la responsabilidad de definir políticas de Estado que permitan y garanticen la sustentabilidad y sostenibilidad del sistema previsional con el fin de promover el bienestar general, tal como reza uno de los preceptos del Preámbulo de la Constitución Nacional Argentina.

Notas:

[1] Salario mínimo que debe percibir todo trabajador que trabaje 8 hs diarias.

Fuente de la imagen: elliberal.com.ar